おはようございます! 金田満です。

今年も年末調整の時期が来ました。これまで年末調整はただ会社で書類が届き、押印して人事に提出するもので、深く考えたことはありませんでした。しかし、昨年海外駐在から帰ってくると、年末調整の制度が変わっており、有効に活用すると税金が返って来ますので、今後の年末調整のために、備忘のためにも一度整理します。

■そもそも年末調整とは何か

サラリーマンや公務員などの給与所得者に対して給与の支払者が支払った1年間(1月〜12月)の給料・賞与や賃金及び源泉徴収した所得税等について、12月の最終支払日に再計算し所得税等の過不足を精算する制度

*年間の給与収入が2,000万円を超える場合、中途退職の場合、2ヶ所以上の事業所から給与・賃金を受けている場合、副収入において20万円を超える所得がある場合などは、基本的に確定申告をしなければならない。

■手続き

①扶養控除等(異動)申告書

②保険料控除申告所

③配偶者控除等申告書

④住宅借入金等特別控除申告書

*医療費控除・ふるさと納税(寄附金控除)・雑損控除と住宅ローン控除(初年度に限る)は年末調整ができないため、確定申告が必要

■生命保険料控除額の上限

所得税:12万円

住民税:7万円

■生命保険料控除額の計算方法

各控除区分ごとに、次のように計算し合算します。

*所得税は3控除区分の合計が12万円、住民税では合計7万円が最大額となります。

▼所得税

年間払込保険料20,000円以下…払込保険料全額

年間払込保険料20,000円超40,000円以下…払込保険料×1/2+10,000円

年間払込保険料40,000円超80,000円以下…払込保険料×1/4+20,000円

年間払込保険料80,000円超…40,000円

*一般・介護医療・年金それぞれにつき計算し合算。最大限度額120,000円

▼住民税

年間払込保険料12,000円以下…払込保険料全額

年間払込保険料12,000円超32,000円以下…払込保険料×1/2+6,000円

年間払込保険料32,000円超56,000円以下…払込保険料×1/4+14,000円

年間払込保険料56,000円超…28,000円

*一般・介護医療・年金それぞれにつき計算し合算。最大限度額70,000円

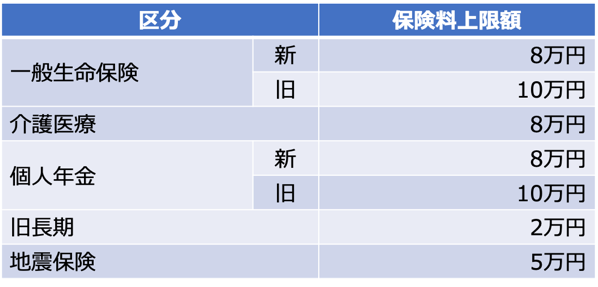

■保険料上限額

上図の様に加入している保険ごとに保険料控除の上限額が設定されています。

生命保険料控除は、2012年(平成24年)の契約分より生命保険料控除の控除金額が変更となりました。

旧制度では、生命保険料控除は、旧生命保険料控除、旧個人年金保険料の2区分があり、それぞれ控除額は最高5万円でした。介護保険や医療保険は、旧生命保険料控除に含まれる形でしたので、保険区分に関してはあまり注意する必要はありませんでした。

しかし、新制度では、一般生命保険料と介護医療保険料を区分する必要があります。

また、主契約だけでなく、特約についてもそれぞれの区分ごとに保険料を計算しなくてはなりません。契約している保険がどの区分になるのかについては、保険会社へ確認が必要です。

2011年(平成23年)12月31日以前の契約については、旧制度がそのまま適用となります。

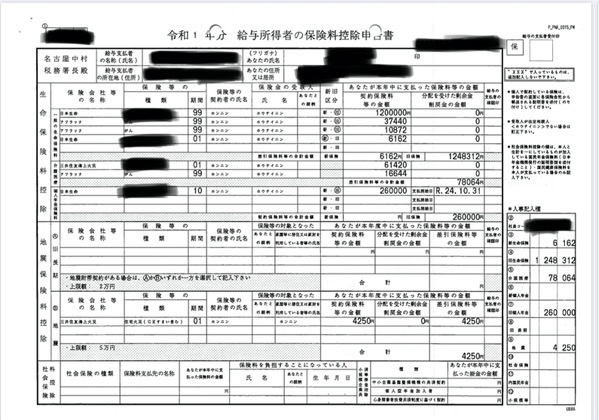

■実際の保険料控除申告書

保険契約の締結日によって新制度・旧制度のどちらかが適用されます。保険の見直しや更新を行った場合には、契約変更と見做され、新制度が適用されます。その結果、控除額が不利になる場合もあるので、注意が必要になります。

自分の場合は、新生命保険料・介護保険・新個人年金・旧長期・地震保険が上限に達しておりません。今後、保険の見直しをする際は保険料控除額の上限も視野に入れる必要があります。

■生命保険料控除を有効に活用するために

生命保険の加入を検討する時に、生命保険料控除のために保険に加入するわけではないですが、年間保険料が8万円を超えると保険料控除は増えなくなることを視野に入れておくことも必要と考えます。

また、所得税では税率が高くなるとその分還付額が多くなりますので、所得がある程度高い方は生命保険料控除の効果がいっそう出てきます。

また追加情報があれば共有させて頂きます。

本日もありがとうございました。